El CFDI es el documento que avala ante el Servicio de Administración Tributaria (SAT) las operaciones y transacciones que realizan las personas Físicas y Morales, por ello es indispensable que conozcas todo sobre él.

Un CFDI es una Factura Electrónica que es expedida por una persona física o moral.

Sus siglas significan Comprobante Fiscal Digital por Internet CFDI y es utilizado como un comprobante fiscal digital.

Hasta antes de 2004 todas las facturas en México se hacían de forma impresa (tinta y papel), pero fue en este mismo año que la Secretaría de Hacienda comenzó a hacer un cambio paulatino hacia la facturación electrónica.

En el 2014 se estableció que todas las facturas ya tenían que hacerse de forma digital y fue así como el uso de la facturación electrónica se volvió obligatorio.

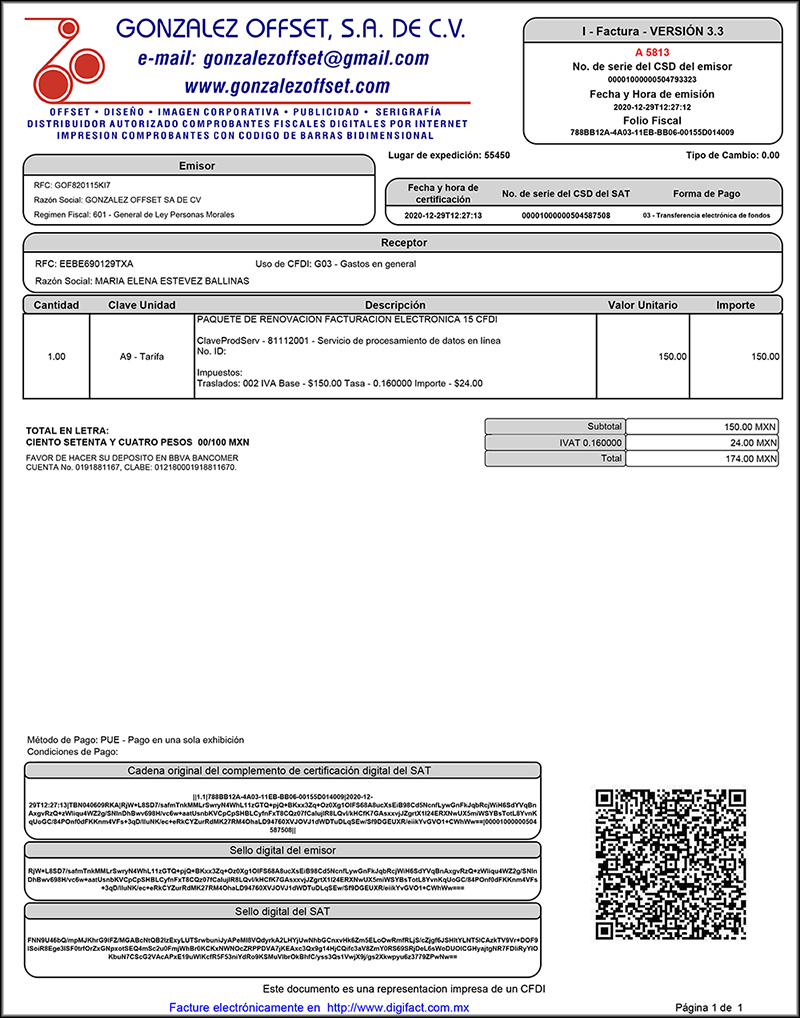

Aquí un ejemplo de un CFDI versión 3.3:

La Facturación Electrónicas permite mayor control de la información y también seguimiento por parte de la Secretaría de Hacienda, ya que al crearla se generan dos tipos de archivos, un PDF que permite la visualización e impresión del archivo y un archivo en formato XML que permite el control e identificación de cada CFDI.

Para que el CFDI tenga valor debe de contar con un timbre, es un código de seguridad y verificación.

Este código lo puedes conseguir al crear tu factura en el sistema de Servicio de Administración Tributaria (SAT) o con algún proveedor de facturación electrónica autorizado.

El CFDI tiene cuatro características principales:

- Integridad: La información contenida en un CFDI no puede manipularse ni modificarse sin que se detecte.

- Único: Cada CFDI lleva registrado un identificador único otorgado por un PAC (Proveedor Autorizado de Certificación que lo convierte en único ante su destinatario y ante la Administración Tributaria.

- Autenticidad: La identidad del emisor del comprobante puede verificarse a través de su Certificado de Sello Digital.

- Verificable: La persona que emite un CFDI no podrá negar haberlo hecho.

Para que el CFDI sea válido como documento fiscal debe cumplir con los siguientes requisitos establecidos por el Servicio de Administración Tributaria (SAT).

- Nodo principal del Comprobante: Contiene la información del comprobante fiscal (Factura Electrónica).

- Nodo secundario CFDI: Emisor que indica la información del Emisor de la factura.

- Nodo secundario CFDI: Receptor que indica quien recibe la factura.

- Nodo secundario CFDI: Conceptos, que contiene el detalle de la factura.

- Un nodo CFDI: Timbre Fiscal Digital el cual es el sello proporcionado por el CFDI autorizado ante el SAT.

¿Para qué Sirve un CFDI?

Los CFDI sirven para comprobar y dar soporte a todas las operaciones entre las empresas y los clientes, es decir, sustentan las compras y las ventas que realizas.

Por otra parte, el CFDI en línea compromete al cliente y a la empresa en los casos de forma de pago en parcialidades, a crédito y otras formas de pago a reportar sus transacciones, sin importar que se queden registradas en una cuenta de banco o en efectivo.

El comprobante de CFDI lo conforman dos tipos de archivos, un CFDI PDF que tendrá información en texto y un XML CFDI que tiene la misma información con un lenguaje específico para ser leído por la web.

¿Qué Buscar en un Servicio de CFDI?

Sabemos que actualmente el SAT tiene la opción de generar CFDI de manera gratuita, sin embargo, si tienes un negocio que crece a diario evidentemente tendrás que realizar más facturas electrónicas CFDI por tus ventas.

Es necesario que consideres un proveedor de facturación CFDI en línea, que no sea el servicio del SAT, por las siguientes razones:

- Control de CFDI Comprobante de Pago: por lo que la plataforma de facturación gratuita no te permitirá tener un orden accesible, es decir, que tendrás que hacer búsqueda general y no por clientes.

- Consulta CFDI Recibidos: en el SAT puedes consultarlos, guardar para su futura consulta, con alguno de los proveedores de facturación electrónica tienes la oportunidad además conocer aquellas facturas que están relacionadas con la forma de pago, si es en parcialidades o tienen complemento de pago. En ocasiones el mejor sistema de facturación electrónica tiene una opción de recordatorio, para guardar las facturas que se están generando.

- Versión CFDI 3.3 con Formato Personalizado: otra de las diferencias entre los recibos CFDI SAT con uno de los mejores proveedores de facturación electrónica es que el de pago se puede personalizar, es decir, colocar logotipo de la empresa, detalles que hacen la diferencia.

Las semejanzas que vas a encontrar entre el CFDI del SAT con el servicio de un proveedor es que ambos cuentan con folios digitales CFDI 3.3, sello y cadena digital, además de contar con los requisitos básicos de una Factura Electrónica.

¿Qué es Timbrado y para qué Sirve el CFDI?

El timbrado CFDI se realiza para confirmar la generación de la factura, se firma y se sella para que tenga validez.

El CFDI te ayudará a avalar la transacción que realizaste con tus clientes, adicionalmente, que te servirán para su deducción impuestos locales CFDI 3.3 gracias al timbre digital con el que cuentan todas las facturas electrónicas.

Historia del CFDI

- Si recuerdas, antes de existir la facturación CFDI teníamos la versión CFD (la versión “de imprenta” de factura) que estuvo vigente hasta el 2011.

- En el 2014 fue cuando la facturación sufrió algunos cambios, puesto que todos los contribuyentes estaban obligados a facturar a través de medios electrónicos.

- La aplicación de CFDI surge con la necesidad de contener mayor información en las facturas y desde el 2017 aparece como primera versión la 3.2 de CFDI.

- En el 2014, hubo un incremento en la emisión de facturas de más del 900% según datos de estadísticas de facturación electrónica del SAT.

- Actualmente se maneja el CFDI 3.3 y sin importar el tipo de contribuyente que sea, éste debe cumplir con ella.

Marco Legal

La creación de los CFDI está sustentada en el artículo 29 del Código Fiscal de la Federación. Se establece que la obligación de un contribuyente será expedir los comprobantes fiscales que le sean solicitados por parte de sus clientes.

El contribuyente tiene el derecho de que las retenciones que se efectúen le sean devueltos en su declaración anual.

Las personas que adquieran bienes, disfruten de su uso o goce permanente o temporal, reciban servicios o aquéllas a las que les hubieren retenido contribuciones deberán solicitar el comprobante fiscal digital.

En el Artículo 29-A, se específica que los comprobantes fiscales digitales a que se refiere el artículo 29 de este Código, deberán contener:

- RFC

- Folio y sello digital del SAT

- Lugar y fecha de expedición

- RFC del beneficiario

- Información complementaria de la factura como el código de producto, unidad de medida, cantidad.

- Especificar retenciones de impuestos.